個人年金と確定申告|受け取り方で異なる税金と計算方法

保険料の負担者と年金の受取人が同一人の場合、公的年金等以外の雑所得として、所得税が課せられます。この所得税を申告するためには、確定申告が必要です。この記事では、確定申告が必要なケースと不要なケース、個人年金にかかる税金の種類と課税対象、税金の計算方法などについて解説します。

個人年金は確定申告する?

個人年金はいくらまで非課税ですか?

個人年金にかかる税金の計算方法は?

このような悩みや疑問を持つ方に、この記事はおすすめです。

保険料の負担者と年金の受取人が同一人の場合、公的年金等以外の雑所得として、所得税が課せられます。

この所得税を申告するためには、確定申告が必要です。

この記事では、確定申告が必要なケースと不要なケース、個人年金にかかる税金の種類と課税対象、税金の計算方法などについて解説します。

個人事業主の確定申告は必要?不要なケースと税金の計算方法を解説

個人事業主の確定申告は一定の所得があると必要です。確定申告が不要でも、確定申告をしたほうがいいケースもあります。この記事では、個人事業主の確定申告について解説します。

個人年金の受け取りで確定申告が必要?

冒頭でも説明した通り、年金受取人が確定年金を一括で受け取る場合、一時所得の扱いになるため総払込保険料を差し引いた金額が50万円を超える場合、確定申告が必要です。

一方で、公的年金(老齢基礎年金や老齢厚生年金)などを受給している場合は、確定申告は不要です。

確定申告が必要なケース

個人年金の受取で確定申告が必要なケースは、次のような場合です。

- 個人年金の受取で雑所得が発生するケース

- 個人年金の受取で一時所得が発生するケース

- 源泉徴収された税金を精算するケース

個人年金の契約者と受取人が同じで雑所得がある人は確定申告が必要です。

また、年金を一括して受け取り、一時所得が発生する場合でも確定申告は必要です。

その他、個人年金受取時に所得税が源泉徴収される場合も確定申告をする必要があります。

どのケースでも、確定申告によってその他の所得を合算して所得税を計算することになります。

確定申告が不要なケース

個人年金保険の受取で確定申告が不要なケースは、次のような時です。

- 他の所得と合算した総所得金額が48万円以下の場合

- 確定申告不要制度に該当する場合

- 個人年金保険の雑所得が25万円以上で税金の清算が必要ない場合

- 一括で受け取る金額が「払込保険料の合計額+特別控除額(50万円)」よりも下の場合

- 個人年金の契約者と受取人が異なり、年金受給権の評価額が110万円以下の場合

このようなケースでは、個人年金の受け取りでも確定申告は不要です。

逆に言えば、上記に該当しない場合は確定申告が必要ということです。

確定申告が必要な人が申告をせずにいると、最悪の場合脱税を疑われてしまいます。

また、延滞税などのペナルティが発生し、通常よりも多くの税金を支払わなければいけなくなってしまうので、注意してください。

個人年金にかかる税金の種類と課税対象

個人年金保険にかかる税金の種類は、次の3つです。

- 所得税

- 贈与税

- 相続税

個人年金にかかる税金の種類は「所得税」「贈与税」「相続税」の3種類で、契約形態によってもかかる税金が異なります。

例えば、契約者と受取人が同じで、毎年年金を受け取っている場合は雑所得として申告する必要があり、所得税と住民税が発生します。

このように、年金の受け取り方や誰が受け取るかによってもかかる税金が異なりますので、注意してください。

契約者と年金受取人が同じで毎年年金を受け取るケース

契約者と年金受取人が同じで毎年年金を受け取るケースでは、自分で保険料を支払って自分で個人年金を受け取ることになるので、受取時にその収入は所得税の対象になります。

ただし、受け取り方法によっては雑所得や一時所得として分類され、課税されるため注意してください。

ちなみに、雑所得として申告する場合は、所得税だけでなく住民税も課税されてしまいます。

契約者と年金受取人が同じで年金を一括で受け取るケース

契約者と年金受取人が同じで年金を一括で受け取るケースでは、契約者と年金受取人が同じで毎年年金を受け取るケースと同様に所得税の対象になります。

受け取り方法によっては、雑所得や一時所得として課税される場合もあります。

こちらのケースも同様に、雑所得として扱われる場合は所得税だけでなく住民税も支払うことになるため、忘れずに申告しましょう。

契約者と年金受取人が別人のケース

契約者と年金受取人が別人のケースでは、保険の契約者と受取人が異なるため、契約者から贈与があったとみなされるため贈与税が発生する仕組みです。

初年度は年金受給権の評価額が課税対象となり、2年目以降は毎年の年金が雑所得として扱われ、合わせて確定申告で申告する必要があります。

年金受給権の評価とは、生命保険や損害保険などに基づく年金受給権を相続または贈与によって取得した場合の評価方法で、年金受給権が相続税の課税対象となるときの価額は相続税法第24条または第25条に基づき、解約返戻金などで評価します。

遺族が年金受取を引き継ぐケース

遺族が年金受取を引き継ぐケースでは、相続税と贈与税どちらかがかかります。

例えば、契約者と被保険者が同一で遺族が年金を引き継いで受け取る場合は、相続税の対象です。

一方で、契約者と被保険者が別で遺族が年金を引き継いで受け取る場合は、贈与税の課税対象になります。

このように、契約上は妻が契約者であるが、実際には夫が保険料を支払っていたケースなどは注意が必要です。

個人年金にかかる税金の計算方法

ここからは、個人年金にかかる税金の計算方法を紹介します。

契約者と年金受取人が同じで毎年年金を受け取るケース

契約者と年金受取人が同じで毎年年金を受け取るケースでは、雑所得として申告する必要があります。

雑所得の計算は、「総収入金額-必要経費」で算出します。

例えば、総収入額60万円で、1年間に12万円の保険料を支払っているとします。

この場合、60万円-必要経費36万円=24万円となり、24万円が課税価格になるということです。

契約者と年金受取人が同じで年金を一括で受け取るケース

契約者と年金受取人が同じで年金を一括で受け取るケースでは、一時所得として申告します。

計算式は「総収入金額-収入を得るために支出した金額-特別控除額(50万円)」です。

例えば、総収入額が600万円で年間12万円の保険料を支払っているとします。

その場合、「総収入額600万円-払込保険料総額360万円-特別控除50万円×1/2」なので、課税価格は95万円であることが分かります。

個人年金を年金形式で受け取る場合と一括で受け取る場合では、課税価格に大きな差があることを理解しておきましょう。

契約者と年金受取人が別人のケース

契約者と年金受取人が別人のケースでは、贈与税が発生します。

贈与税の課税価格の計算式は、「年金受給権評価額-基礎控除額(110万円)」です。

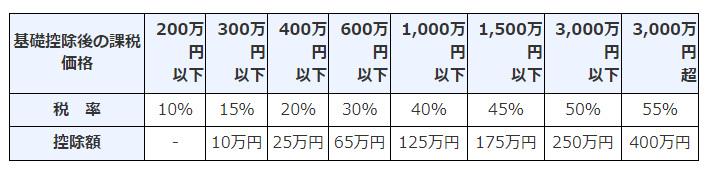

贈与税は年金受給権から基礎控除額である110万円を差し引いた額に、所定の贈与税率を乗じて計算します。

贈与税の速算表は、次の通りです。

遺族が年金受取を引き継ぐケース

遺族が年金受取を引き継ぐケースでは、基本的に贈与税が発生します。

贈与税の計算方法は、前章の「契約者と年金受取人が別人のケース」を参考にしてください。

年金の受け取り開始後に死亡してしまった場合などは、他の人が年金受給権を相続することになり、相続税がかかります。

個人年金保険料控除とは

個人年金保険料控除とは、所得控除の対象になる生命保険料控除の一つです。

給与所得者なら年末調整、自営業者やフリーランスの場合は確定申告にて申告し、その年に払い込んだ保険料に応じた一定額の所得金額から控除される仕組みです。

個人年金保険料控除の対象

生命保険料控除には、一般生命保険料控除・個人年金保険料控除・介護医療保険料控除の3つがあります。

個人年金保険に加入している場合、個人年金保険料控除の対象です。

個人年金保険料控除の適用条件

個人年金保険料控除の適用条件は、次の全てを満たす人です。

- 年金受取人が契約者本人もしくは配偶者である

- 年金受取人が被保険者と同一である

- 保険料の払込期間が10年以上ある

- 保険金(年金)の受取り開始年齢が60歳以降かつ、10年以上となっている(確定年金の場合)

この条件に当てはまる場合、年間の支払保険料等が20,000円以下なら全額、80,000円超えなら一律40,000円が所得税の控除になります。

住民税の控除額は、年間の支払保険料等12,000円以下で全額、56,000円越えで一律28,000円です。

個人年金でも確定申告が必要か確認しよう

この記事では、確定申告が必要なケースと不要なケース、個人年金にかかる税金の種類と課税対象、税金の計算方法などについて解説してきました。

個人年金保険の年金を受け取っている場合、基本的に確定申告が必要です。

しかし、確定申告が不要なケースもあります。

人それぞれ状況が異なるため確定申告が必要かどうか分からない人も多いでしょう。

そんな時は、「所得控除後の所得の有無」と「源泉分離課税による納税の有無」を確認しましょう。

これらを確認すると、確定申告が必要かどうかが一目で分かります。

確定申告が必要な人が無申告でいると、加算税が課せられてしまうので、注意してください。

【監修者】代官山税理士法人 / 代表 大勝 健司

会計士試験合格後、監査法人に入社。不動産ディベロッパーを中心にホテル、飲食業、製造業など幅広い事業の監査業務に従事。百貨店、その後、売上高数千億の一部上場企業(小売業)にて、企業内会計士として経理業務に従事。税理士として、決算書の作成、法人税申告書、相続税の相談から申告実務全般にも携わる。また社会保険労務士として事業会社において各保険の入退社手続き、役員及び従業員向けの退職金制度導入、就業規則の作成等に至るまでの労務を経験。社会保険の知識にも明るい。ヒトとカネの融合的視点からのアドバイスを可能とする。

みんなの税理士相談所は最適な税理士をご紹介

- 忙しくて決算・確定申告に手を回せていない

- 自分では出来ない節税対策を依頼したい

- 要望に合った顧問税理士を探したい

みんなの税理士相談所では、このようなお悩みや要望をお持ちの方に税理士を検索できるサービスの提供と、税理士の紹介をしております。

税金まわりのお悩みや要望は、数多くあり、ネットで調べて解決するには難しいと感じた方もいるでしょう。当サービスでは、相談内容やお住まいの地域ごとに最適な税理士に出会うことが可能です。

以下のお問い合わせフォームから具体的な内容を入力できるので、お気軽にご利用下さい。

お問い合わせ

お問い合わせ

税理士紹介の無料相談はこちら

税理士紹介の無料相談はこちら