日本政策金融公庫の個人事業主向け融資制度を紹介|融資の流れや審査のポイントも解説

個人事業主として事業を始めたものの、資金繰りに悩むことは多いですよね。資金調達を検討していても、どの方法を選択すればよいかわからない方もいらっしゃるでしょう。 そこで、個人事業主の資金調達に役立つのが日本政策金融公庫の融資制度です。日本政策金融公庫では、個人事業主でも申請できる融資制度が多数用意されており、他の金融機関よりも好条件で借り入れできます。 しかし、融資を受けるには審査をクリアしなければなりません。審査に通過するコツや手続きについてしっかり押さえておくことが大切です。 本記事では、日本政策金融公庫の個人事業主向け融資制度について詳しく解説し、審査成功のコツや審査落ちした時の対処法も紹介します。 個人事業主で資金調達を検討されている方はぜひ必見の内容です。

日本政策金融公庫の個人事業主向け融資制度

日本政策金融公庫は、個人事業主の資金調達を後押しする様々な融資制度を用意しています。個人事業主が利用できる融資制度のなかでも代表的なものとしては、創業時に活用できる「新規開業資金」や、幅広い業種の方が設備資金や運転資金、創業資金としても活用できる「一般貸付」が挙げられます。

他にも個人事業主が活用できる融資制度には以下のようなものがあります。

- 新事業活動促進資金:これまで営んできた既存事業とは異なる新事業に取り組む場合に利用可能

- 事業承継・集約・活性化支援資金:事業承継・M&Aに取り組む場合に利用可能

- 海外展開・事業再編資金:海外展開を図る場合に利用可能

- 経営環境変化対応資金:社会的、経済的環境の変化などにより、一時的に業況が悪化している場合に利用可能

- ソーシャルビジネス支援資金:保育・介護サービス事業、または社会的課題の解決を目的とする事業を営んでいる場合に利用可能

これらの融資制度では、最大7,200万円(うち運転資金は4,800万円)まで借り入れることが可能です。個人事業主であっても、返済能力が認められれば多額の資金調達ができるのです。

詳しい要件やさらに他の融資制度について知りたい方は、日本政策金融公庫の融資制度一覧ページからご確認ください。日本政策金融公庫の融資制度を利用する場合は、それぞれの事業フェーズや資金調達の目的に適した融資制度を選ぶようにしましょう。

どの融資制度を利用すべきか不明な場合は、各都道府県に設置されている「創業サポートデスク」という相談窓口や、「事業資金相談ダイヤル」という電話相談窓口を利用するとよいです。

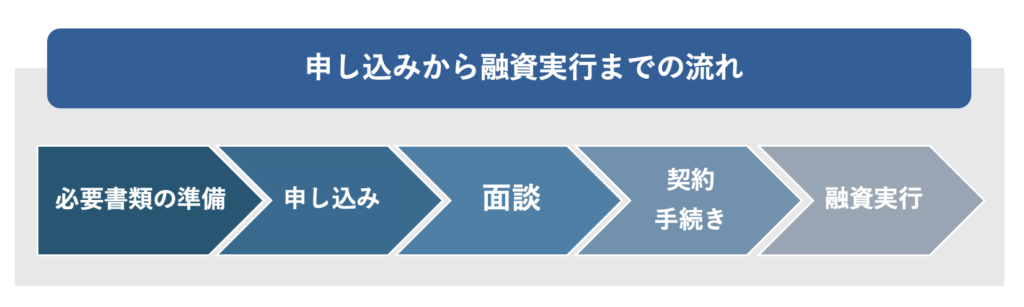

融資申請の流れと必要書類

ここでは、日本政策金融公庫の融資制度を利用する場合の手続きの流れや必要書類について説明します。

利用する際には、事前に必要な手続きや書類についてしっかり把握しておき、スムーズに手続きを進められるようにしましょう。

融資申請の手順

日本政策金融公庫の融資を申請する際は、インターネットまたは郵送で申し込みをします。その際に指定された書類の提出が必要となるため、申し込みの前に必要書類を準備しておきます。提出する書類については、融資の審査において重要な判断指標となるため、漏れがないように準備することはもちろん、事業計画書や財務諸表などは具体性・客観性を意識して作成しましょう。

融資の申し込みが完了すれば、次は担当者との面談が実施されます。対面・オンラインのいずれかで行われ、対面の場合は基本的に公庫の支店で行われますが、場合によっては事業内容・状況を確認するために店舗や工場で行われることもあります。

面談では、資金用途や事業計画について詳しく説明することが求められます。面談時に十分な説明ができなければ、融資を受けられない可能性があるため、事前によく聞かれる内容について答えられるように面談対策を行っておくとよいです。

面談が終了した後は、公庫による審査に入ります。審査では、自己資金や信用情報、業種での経験、事業計画書の内容など、さまざまな観点から融資の可否が判断されます。

審査の結果、融資が決定すれば契約手続きに進みます。審査に通過したとしても、この手続きを怠れば融資を受けられなくなってしまうため注意しましょう。

無事、契約が完了すると、ようやく指定した口座に融資相当額の金額が入金されます。

審査期間については、担保・保証人の有無によって変わりますが、基本的には3週間前後と考えていただければ問題ないです。

必要書類

日本政策金融公庫の融資を申請する際に、基本的に必要となる書類は以下の通りです。

| 必要書類 | 内容 |

|---|---|

| 借入申込書 | 事業資金の借り入れを申し込むための書類

※インターネットで申し込む場合は不要 |

| 創業計画書・事業計画書 | 今後の事業運営や資金繰り計画、収益の見込みなどをまとめた書類 |

| 本人確認書類 | 運転免許証またはパスポート |

| 源泉徴収票又は確定申告書 | 直近2年分の源泉徴収票、確定申告を行っている場合は確定申告書 |

| 許認可証 | 飲食店や理美容院、人材派紹介業の営業許可証

※許認可が必要な業種の場合のみ |

| 設備資金の見積書 | 購入予定の設備の見積書

※設備資金の融資を希望する場合のみ |

| 預金通帳 | 直近6ヶ月分の預金通帳の原本 |

| 返済予定表 | 毎月の返済額や残高、内訳が確認できる書類

※住宅ローンや自動車ローンなどの借り入れがある場合 |

| 印鑑登録証明書(契約時) | 登録された印鑑が本物であると証明する書類 |

各融資制度や事業者によって提出が求められる書類が異なるため、融資申請時には必要書類の確認を欠かさないようにしましょう。

自身で作成が必要な書類の書式や参考資料については下記のページで取り扱われているため、あわせてご確認ください。

個人事業主が日本政策金融公庫から融資を受けるコツ

日本政策金融公庫から融資を受けるには、もちろん審査に通過しなければいけません。ここでは、個人事業主が日本政策金融公庫の融資の審査に通過するためのコツを3つ紹介します。

創業計画書・事業計画書を作りこむ

創業計画書・事業計画書は、日本政策金融公庫の融資審査において最重要な書類です。この計画書を通じて、事業の実現可能性と返済能力が評価されるからです。

計画書作成のコツは、市場分析に基づいた現実的な売上予測を立てることです。希望的観測ではなく、具体的な数字の根拠を示すことが重要です。

具体的には、記事・統計などの公的なデータや分析、顧客・関係者へのインタビューやアンケートから、顧客層の所在や需要ボリュームに関する数値を導き出し、市場動向・競合状況を踏まえた上で、見込める売上・収益を具体的な根拠と共に提示しなければいけません。

また、事業計画を達成させるためには資金繰り計画を立てることも大切です。資金繰り表や返済計画を添付し、事業計画の実現可能性を高めましょう。

ただし、初めて計画書を作成する場合や、自身が属する業種以外のさまざまな分野に精通していない場合には、客観性・具体性の高い計画書を作成することは難しいかもしれません。

そのような場合には、融資を含めた資金調達に精通している税理士などの専門家に相談することをおすすめします。審査で重視されるポイントを押さえた的確なアドバイスを受けられるはずです。

融資を受けるときに税理士がいるメリットを解説!費用はどれくらいかかる?

融資を受ける際、税理士のサポートを受けると書類作成や金融機関との交渉がスムーズに進められ、審査に通過する確率を高められます。 しかし、税理士の中には融資に関するサポート経験がない方もいるため、税理士に融資の相談をする場合には、融資に強いかを見極めなければなりません。 そこで本記事では、税理士に融資のサポートを依頼するメリットや依頼した場合の費用相場について説明した上で、融資に強い税理士を選ぶときのポイントについて紹介します。

ある程度の自己資金を用意しておく

日本政策金融公庫の融資審査では、ある程度の自己資金を用意しておくことが重要です。自己資金が少なければ資金繰りが破綻する可能性が高く、審査において重要視される信用度にマイナスの影響を与えてしまうからです。

一般的に、融資額の20〜30%程度の自己資本が目安とされており、この金額を用意できない場合でも、最低10%程度は準備しておくべきです。

自己資金と認められるものについては、現金・預貯金以外にも所有している有価証券や不動産などがあります。現物資産として申告することで、時価相当額を自己資金に算入することが可能です。

日本政策金融公庫の融資制度では、自己資金がない場合にも事業経験や経営経験によって融資が認められることもあります。しかし、自己資金なしで審査に通過するのは非常に困難であるため、より有利な条件で借り入れするためにも、融資額の20〜30%程度の自己資金を用意しておきましょう。

信用情報に傷をつけない

信用情報に傷をつけないことは、融資審査を通過する上で極めて重要です。信用情報とは、クレジットカードや割賦販売、各種ローン等の契約状況や支払い状況等の取引履歴を登録した個人の情報のことです。

信用情報機関には、個人の借入履歴や返済状況に関する情報が通常5〜7年間保持されます。万一、クレジットカードの支払いを遅延したり、借入金の返済を延滞してしまうと、長期にわたって信用情報に傷がついてしまうのです。

融資の審査においては、この信用情報の確認が必ず行われ、傷がついている場合には言うまでもなく審査にマイナスの影響を与えます。

そのため、日頃から支払い・返済は必ず期日内に行うことはもちろん、もし困難な状況になった場合は、すぐに金融機関に相談し、対応策を講じることが賢明です。

審査落ちした時の対処法

日本政策金融公庫の融資制度は、信用度の低い創業時でも審査を通過しやすいため、事前に十分に対策を講じれば問題なく審査に通過できる可能性が高いでしょう。

ただし、なかには審査落ちするケースも多く存在するため、審査落ちした際の対処法についても把握しておくことが大切です。

以下では、審査落ちした時の対処法を2つ紹介します。

審査落ちの原因を把握し半年後に再度申し込む

日本政策金融公庫の融資制度では、審査落ちしてから半年間の期間をあけることで再度融資を申請することが可能です。

ただ、審査落ちの原因を改善せずに再度融資を申請したとしても、審査に通過することは難しいでしょう。

そこで、審査落ちした際には、まず審査落ちした原因を把握することが大切です。審査落ちの理由については、日本政策金融公庫に問い合わせても回答してもらうことはできませんが、一般的な審査落ちの原因から推定することが可能です。

主な審査落ちの原因については以下の通りです。

- 信用情報に問題がある

- 過去に税金・公共料金の支払いを遅滞している

- 自己資金が不足している

- 事業計画に矛盾が生じている

- 面談での説明が不十分である

上記の例を参考に、審査時の状況を振り返りながら審査落ちしてしまった原因を把握し、改善することで、次に融資を申し込んだ際の成功につなげましょう。

他の資金調達方法を検討する

日本政策金融公庫の融資が難しい場合、他の資金調達方法も検討しましょう。個人事業主が活用できる主な資金調達方法は以下の通りです。

- 信用金庫の融資・制度融資

- ビジネスローン

- 補助金・助成金

民間金融機関のなかでも、特に信用金庫は利益よりも地域振興を優先する傾向にあり、融資の審査に通過しやすいと言われています。

また、地方自治体と金融機関と信用保証協会の3つの機関が連携して実行する制度融資についても、保証協会が万一返済ができなくなった場合の弁済を保証をしてくれるため、比較的融資を受けやすいです。

事業資金専用の商品であるビジネスローンについても、借り入れのなかでも特に審査基準が低くめであり、個人事業主でも利用しやすい借入方法となっています。

ただし、これらの借入方法は、日本政策金融公庫の融資制度よりも金利が高い傾向にあるため注意が必要です。制度融資や信用金庫の融資であれば、金利が著しく高くなることはありませんが、ビジネスローンについては15%前後の金利が設定されることが非常に多いため、慎重に利用を検討した方がよいでしょう。

そこで、最もおすすめな資金調達方法が補助金・助成金の活用です。受給するには厳格な条件を満たしていたり、複雑な手続きが必要な場合がありますが、返済が不要であるため、資金繰りに余裕を持たせることが可能です。

個人事業主でも受給可能な補助金・助成金の代表例は以下の通りです。

- 事業再構築補助金

- 小規模事業者持続化補助金

- IT導入補助金

- 人材開発支援助成金

- 業務改善助成金

ほかにも個人事業主が受給できる補助金・助成金は多数用意されているため、自分が受給可能な制度を調べ、活用することをおすすめします。

起業時にお金を借りる方法4選と借金以外の資金調達方法を解説

起業する時にはまとまった資金が必要となることが多いですが、自己資金のみで捻出することは難しい場合も多いでしょう。 そのような場合、金融機関からの借り入れ(融資)で資金調達をするケースがほとんどです。本記事では、起業時に向いている融資の種類や借り入れ以外の資金調達方法について解説します。

まとめ

日本政策金融公庫には、「新規開業資金」や「一般貸付」を代表に多数の融資制度が用意されています。資金調達を検討されている方は、本記事で紹介した融資の流れや審査時のコツを参考に、自分の状況に適した融資制度を申請してみるとよいでしょう。

もし融資の申し込み時に事業計画書の作成や面談対策などで不安がある場合には、専門家である税理士に相談することをおすすめします。融資を専門で取り扱っている税理士は、審査時に重視されるポイントを押さえた対策だけでなく、他の資金調達方法についてもアドバイスをくれるでしょう。

ただし、なかには融資に精通していない税理士も存在するため、税理士選びは慎重に行ってください。

みんなの税理士相談所は最適な税理士をご紹介

- 忙しくて決算・確定申告に手を回せていない

- 自分では出来ない節税対策を依頼したい

- 要望に合った顧問税理士を探したい

みんなの税理士相談所では、このようなお悩みや要望をお持ちの方に税理士を検索できるサービスの提供と、税理士の紹介をしております。

税金まわりのお悩みや要望は、数多くあり、ネットで調べて解決するには難しいと感じた方もいるでしょう。当サービスでは、相談内容やお住まいの地域ごとに最適な税理士に出会うことが可能です。

以下のお問い合わせフォームから具体的な内容を入力できるので、お気軽にご利用下さい。

お問い合わせ

お問い合わせ

税理士紹介の無料相談はこちら

税理士紹介の無料相談はこちら