【個人事業主の確定申告】消費税の申告のしくみと計算方法

日本に住んでいる限りは、何か商品を購入する場合やサービスの提供を受ける場合には消費税を支払う必要があります。これは全ての人が支払う身近な税金のひとつで、お店などを通して国庫に納められることから間接税と呼ばれています。お店などが顧客から商品の代金と一緒に消費税を受け取った場合は、税務署に申告して納税をする必要があります。

ただし、お店などの事業者は商品を納入する際に消費税分を既に支払っているので、2重課税にならないようにするために、既に負担した消費税を差し引いた上で確定申告をすることになります。この計算は非常に煩雑で専門的な知識が必要になるので、これから何かの商売を始めて消費税の申告をする予定がある方はきちんと押さえておく必要があります。

消費税の申告とは

商品を販売する場合やサービスの提供をする場合には、事業者は本体の価格に加えて8%または10%の消費税を上乗せした金額を受け取ります。内税方式で販売するケースでも、後から商品本体と消費税を分離して税金の申告を行う必要があります。客が支払った消費税をそのまま申告して納税をするだけであれば簡単ですが、実際はもっと複雑です。

店舗で販売するための商品を問屋から卸す際に、小売店は既に消費税を負担しているからです。このため、実際に国に納めるのは客から預かった消費税から商品を卸す際に支払った税金に相当する金額を差し引いた金額となります(原則課税方式)。ただし、基準となる期間における課税対象の売上高が一定金額以下の場合には、原則課税ではなくて簡易課税方式を選択することが可能です。

消費税の計算方法とは?

原則課税方式

消費税の計算方法の基本は「原則課税方式」で、1年間に客(消費者)から預かった消費税から、商品を納入した際に問屋に支払った消費税を差し引いた差額を申告して国に納めるというものです。これは消費税の基本で、全ての業種にあてはまります。

簡易課税方式

年間あたりの課税売上(課税対象額)が5,000万円以下の小規模な事業者であれば、「簡易課税方式」を選択することが可能です。「原則課税方式」は全ての支払いごとに消費税を細かく計算して仕入れ時に負担した税金を差し引く必要があるので、かなり煩雑です。「簡易課税方式」は小規模な事業者向けに会計の負担を軽減する目的で設けられており、「みなし仕入率」を使って商品を仕入れる際に支払った消費税相当額を計算して差し引くことができます。

すなわち、客から受け取った消費税から、(仕入れ値の合計額)×消費税×(仕入れ率の割合)を差し引いて申告をします。「みなし仕入率」は6種類の事業区分ごとに40~90%の間で定められていて、例えば「第四種事業(飲食店など)」であれば60%に設定されています。

年間あたりの売上高が5,000万円以下の事業者であれば計算が簡単な簡易課税方式を選択することが可能ですが、「原則課税方式」で申告をすることも可能です。そのため、該当する事業者はどちらか有利な方を選ぶと良いでしょう。

原則的な消費税の申告対象者は?

課税事業者

- 基準期間の課税売上高が1000万円を超えている場合

- 特定期間の課税売上高が1000万円を超えていて、特定期間中に支払った給与などの金額が1,000万円を超えている場合

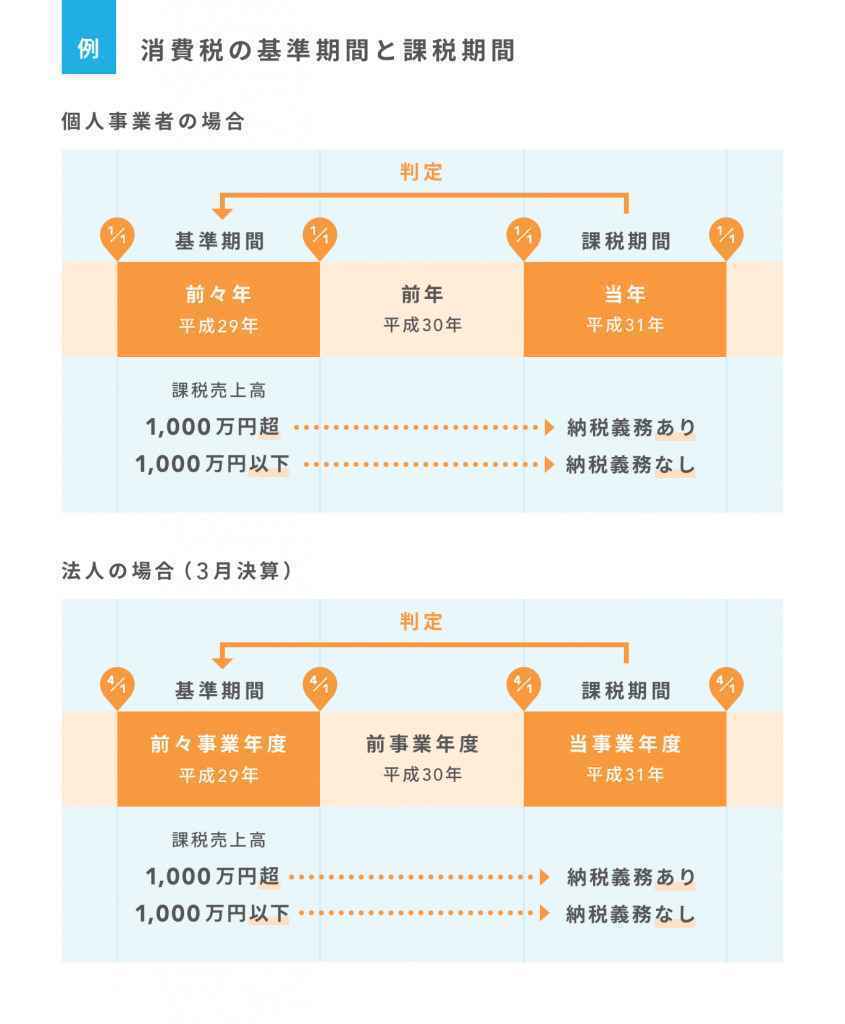

消費税の申告をしなければならない申告対象者が定められていて、該当する事業者だけが申告して税金を納めることになります。消費税の申告対象者とは、原則基準期間の課税売上高または特定期間の課税売上高が1,000万円を超えるケースです。基準期間というのは、課税期間の前々年度のことを指します。

これに対して特定期間は、前年の1月1日~6月30日の間が該当します。基準期間及び特定期間の課税売上高が両方とも1,000万円を下回る場合には、消費税の申告は原則必要ありません。

免税事業者

- 原則開業して2年未満の場合

- 基準期間の課税売上高が1,000万円を超えていない場合

- その他一定の場合

開業して2年未満の事業者は、消費税の申告対象かどうかを判断するための基準期間の課税売上高が存在しません。このため、開業してから2年未満の事業者は原則免税事業者となります。

3年目以降は基準期間の課税売上高が存在するので、通常の方法で申告義務の有無を判断することができるでしょう。

消費税の還付は原則課税方式で納付する課税事業者のみが受けられる

一般的に事業者は仕入れ値に対して利益を上乗せして販売をするので、原則課税・簡易課税方式のいずれの場合でも黒字であれば消費税を納めることになります。まとめて仕入れをしたり設備投資をするなどして複数の年度にまたがって商品を販売するような場合は、仕入れの消費税が売上の消費税を上回ることになります。

このような場合は、仕入れ時に納めてた消費税に相当する金額の還付を受けることが可能です。そのかわりに消費税の還付が受けられるのは「原則課税方式」を選択している事業者だけで、簡易課税で申告をしている場合は還付を受けることができないので注意が必要です。

多額の仕入れをしたり設備投資をする予定がある場合には、売上高が5,000万円未満の小規模な事業者でも「原則課税方式」を選択した方がお得になるケースがあります。ちなみに原則課税・簡易課税方式の変更は可能で、翌年度から適用されます。ただし毎年変更をすることはできず、少なくとも2年間は変更後の方法で申告をし続ける必要があります。

消費税申告の対象の期間と課税期間

消費税の申告をすべきか否かは、原則基準期間の課税売上高によって判断します。個人事業主と法人では、基準課税期間がスタート・終了する日付に違いがあるので注意しましょう。

消費税の申告の注意点

課税売上高が5,000万円を超えた場合

自営業などで簡易課税方式で消費税の申告をしている場合は、課税売上高が5,000万円以下であることを確認する必要があります。もしも売上高が5,000万円を超えた場合は、自動的に「原則課税方式」が適用されます。それでも「簡易課税制度選択不適用届出書」を提出しない限りは、翌年度に売上高が5,000万円以下に戻った場合には再び簡易課税方式に戻ります。

まとめ

一般消費者が買い物をする場合は商品の価格に対して8%または10%の消費税を支払っていますが、税金を計算して申告する方法は複雑なので注意が必要です。これから新たに商売を始めることをお考えの方は、消費税の申告義務の判断や計算方法のルールについて知っておくようにしましょう。

課税売上高が5,000万円以下の小規模な事業者は「簡易課税方式」を選択することが可能なので、納入費用・設備投資の有無・事務コスト・具体的な納税額、などを比較した上で有利な方を選ぶことが大切です。もしも課税売上高が増えて5,000万円を超えたり新たに会社を設立して法人化した場合には、課税方式や年度が始まる日付が変わるので注意が必要です。

【監修者】代官山税理士法人 / 代表 大勝 健司

会計士試験合格後、監査法人に入社。不動産ディベロッパーを中心にホテル、飲食業、製造業など幅広い事業の監査業務に従事。百貨店、その後、売上高数千億の一部上場企業(小売業)にて、企業内会計士として経理業務に従事。税理士として、決算書の作成、法人税申告書、相続税の相談から申告実務全般にも携わる。また社会保険労務士として事業会社において各保険の入退社手続き、役員及び従業員向けの退職金制度導入、就業規則の作成等に至るまでの労務を経験。社会保険の知識にも明るい。ヒトとカネの融合的視点からのアドバイスを可能とする。

みんなの税理士相談所は最適な税理士をご紹介

- 忙しくて決算・確定申告に手を回せていない

- 自分では出来ない節税対策を依頼したい

- 要望に合った顧問税理士を探したい

みんなの税理士相談所では、このようなお悩みや要望をお持ちの方に税理士を検索できるサービスの提供と、税理士の紹介をしております。

税金まわりのお悩みや要望は、数多くあり、ネットで調べて解決するには難しいと感じた方もいるでしょう。当サービスでは、相談内容やお住まいの地域ごとに最適な税理士に出会うことが可能です。

以下のお問い合わせフォームから具体的な内容を入力できるので、お気軽にご利用下さい。

お問い合わせ

お問い合わせ

税理士紹介の無料相談はこちら

税理士紹介の無料相談はこちら