サラリーマンは給与所得が中心だが、副業を行っている場合の所得は事業所得に相当するのか、それとも雑所得に相当するのか初めての確定申告で迷う人も多いのではないでしょうか。

申告の仕方を間違えると、税金を多く納める可能性もあり、申告書に不備があれば受理されずに納税に間に合わなくなるのではないか、いろいろな不安や疑問が生じるケースは多いといえましょう。

基本的に、趣味などの観点で副業を行っているときには雑所得になる、先物取引は分離課税になるなど副業の種類により申告の仕方そのものが異なります。こちらのサイトでは、事業所得とは何か・副業の所得が事業所得と雑所得のいずれかで申告すべきかわかりやすく解説します。

事業所得とは?

農業・漁業・製造業・卸売業・小売業・サービス業・その他、これらの事業から生じる所得のことを事業所得と呼びます。ただ注意をしなければならないことは、アパートオーナーなどのように不動産の貸し付けを行っている場合や山林を所有していて山林から得られるお金、不動産を売却した際に得た譲渡所得などは事業所得とは区別して申告する必要があります。

また、事業から得たお金が事業所得と認められないものもあるのですが、これは雑所得の形で申告しなければなりません。基本的に、所得税の対象になる所得には10種類ありその中の一つが雑所得です。

そして、ほかの9種類の所得とは、利子・配当・不動産・事業・給与・退職・山林・譲渡・一時、の各所得です。

具体的には、公的年金などで得られるお金やサラリーマンが副業で得ている所得はすべて雑所得です。雑所得は確定申告の際に白色申告で行う必要がある、青色申告は認められていません。

さらに、事業所得や不動産所得などで可能になる損益通算も認められていません。なお、事業所得は事業であることが客観的にわかるもの、仮に副業の場合でも認識・事実などの説明がつく場合は雑所得ではなく、事業所得の形で申告することはできるようです。

副業が事業所得もしくは雑所得かの判断基準とは?

サラリーマンの副業は雑所得になることが多い

- 原稿料

- モデル料

- オークションでの利益

- フリーマーケットの利益

- アフリエイト収入

サラリーマンの人々は給与所得者で、会社で源泉徴収および年末調整が行われている場合、医療費控除や寄付金控除などの控除を受けない場合には確定申告の必要性は少ないといえます。

しかし、副業をして一定の収入を得ているときには確定申告は必須です。ただ、給与所得者が休日を利用して原稿料・モデル料を受け取っていたり、オークション・フリーマーケット・アフィリエイトなどの収入を得ている場合は事業所得ではなく雑所得の形で申告が必要です。

また、FX取引の収入は規模が大きくなることもあり事業所得で申告すべきかなどと考えるケースもあるのですが、FX取引は投資的な側面を持つもので給与所得者によるFX取引は雑所得で申告します。

事業所得と雑所得の違い

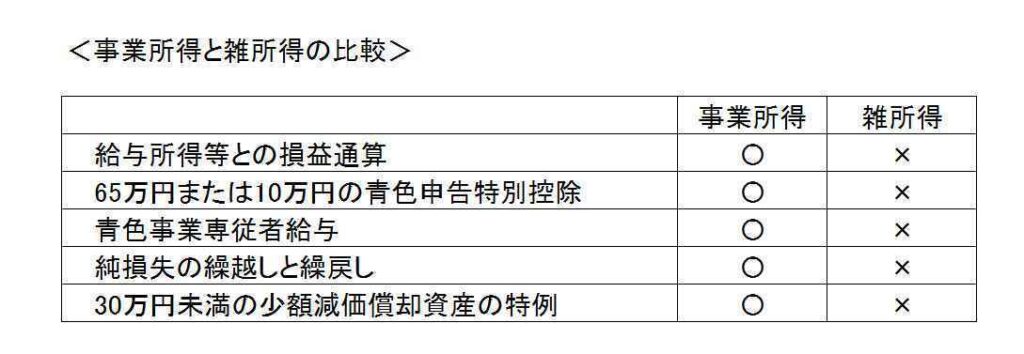

確定申告の中での事業所得と雑所得の大きな違いはどこにあるのか、これを考えたときに必要経費を収入より差し引ける点においての違いはありません。事業所得は雑所得にはないお得な制度が用意されているのですが、その一つが青色申告です。青色申告は事業所得および不動産所得の場合に利用できる申告方法、雑所得よりも有利になることが多くあります。

給与所得などとの損益通算をはじめ、65万円もしくは10万円の青色申告特別控除・青色事業専従者給与・純損失の繰り越しおよび繰り戻し・30万円未満の少額減価償却資産の特例、これらはすべて事業所得では認められていますが雑所得では認められていない部分です。各種所得金額の計算の際に生じた損失の中で一定のものについてだけ一定の順序に従い総所得金額・退職所得金額・山林所得金額などの計算時にほかの各種所得の金額から控除する、これが損益通算です。

青色事業専従者給与は個人事業主・フリーランスなどの人々が一緒に生活している家族従業員に支払う給与を意味するもので、青色事業専従者の場合は支払った給与全額を経費として計上できるようになっています。純損失の金額は事業所得をはじめ、不動産・譲渡・山林、4つの所得金額の中で損益の通算を行っても控除しきれない金額です。

副業を事業所得で申告するメリットとは?

青色申告の場合

青色申告特別控除

青色申告で65万円の特別控除が適用されるための条件は、複式帳簿による記帳を行って確定申告のときに貸借対照表と損益計算書の提出を行うことです。

不動産所得の場合は、事業規模でなければ65万円の特別控除を受けることはできませんが、青色申告の記帳は簡易的な帳簿による方法で10万円の特別控除を受けるやり方もあるので、経理のことがよくわからない人でも比較的簡単に帳簿を作成して事業所得で申告するチャンスがあることがわかります。

青色事業専従者給与

青色事業専従者給与は、生計を同一とする家族に対する給与ですが、この給与は必要経費として計上することはできないけれども事業所得では要件を満たせば経費の形で計上できるようになっています。

ちなみに、白色申告の白色事業専従者控除の場合は配偶者86万円、その他の親族は50万円などのように金額が決まっています。これに対して、青色申告の青色事業専従者給与は上限の設定がないこと、妥当性を持つ金額であれば全額経費として計上可能です。

純損失の繰越しと繰戻し

純損失の繰り越しと繰り戻しは赤字を他の所得から控除しても控除しきれない金額になるとき、損失額を3年間繰り越して所得から控除する、もしくは前年度の所得から繰り戻しを行い控除して、所得税の還付を受けるなどの手法です。

純損失の繰り越しもしくは繰り戻しは、事業所得で青色申告を行っている場合に適用されます。なお、純損失の金額は、事業所得・不動産所得・譲渡所得・山林所得の4種類の所得が対象になることを覚えておきましょう。

貸倒引当金

貸倒引当金は青色申告の特典の一つ、金銭債権の貸し倒れ見積もり高を計上することで生じる引当金です。貸倒引当金は貸し方に計上される勘定ではあるけれども、貸借対照表上では評価勘定として資産から控除される形で表示されます。貸付金や売掛金などのお金は、計上額すべてを回収できるとは限りません。

売掛金や貸付金の貸し倒れによる損失の見込み額の形で期末時点における売掛金など、貸し金残高合計額の5.5%以下を貸倒引当金として繰り入れたときには、その金額は必要経費で認めて貰えます。

30万円未満の少額減価償却資産の特例

事業を行うために購入したパソコン・車などの資産の内、10万円を超えるものは一般的に1年で経費にすることができない決まりになっています。

事業所得の場合は青色申告により、その年の1月1日~12月31日に取得した30万円未満のものは一括で経費にすることができる、これが30万円未満の少額減価償却資産の特例です。ただし、上限は合計300万円になっていること、150万円を超えた場合は償却資産税が課税されるので注意が必要です。

白色申告の場合

事業所得の場合、白色申告と青色申告のいずれかの方法で申告ができますが、事業所得は白色申告で行っても事業の専従者に該当する家族従業員の状況、所得額に応じて必要経費として認めて貰える事業専従者控除の特例を受けることも可能です。必要経費として認められる事業専従者控除額は、2つの例の中で低い金額になるので注意が必要です。

その例とは、事業専従者が事業主の配偶者のときには86万円、配偶者以外の親族専従者は1人あたり50万円、もう一つの例は控除する前の事業所得などの金額を人数に1を加算した数で割った金額です。なお、事業者と生計を共にする配偶者および15歳以上の親族で、その年の中で半年以上働いている人が対象です。

事業所得を確定申告する際の注意点

事業所得の形で確定申告するとき、計上漏れに注意しなければなりません。事業所得では、棚卸資産の損害などで生じた保険金・事務所の火災などで下りた事業用固定資産の保険金は収入の形で取り扱う必要があります。保険金は売上など補てんの形でみなされるので収入で算出する必要があるわけです。

休業・廃業に伴い補償費用も保険金と同じく収入で計上しなければならないため、これらの計上漏れがないようにすることがポイントです。これは雑所得との大きな違いでもあり、雑所得では計上する必要がない項目も事業所得では計上が必要になることがあることを覚えておきましょう。事業所得による確定申告は特典が多いものではあるけれども、仕組みやルールをしっかり学ぶことが大切です。

まとめ

事業所得と雑所得は明確に区分されているものではありませんが、小規模な取引の場合でも自己判断でその事業を営み継続するものである場合には税務署や税理士などの専門家に相談されると良いでしょう。給与所得者でもあるサラリーマンが副業にチャレンジするケースが多くなっているけれども、その副業が継続して黒字になるのであれば税額を把握する、事業所得の形で申告するのがベストです。

ただ、事業所得で申告できるのか否かは自分の判断だけでは難しいなどと考える人は多いのですが、税理士や税務署は税金のプロでもありこのような専門家に相談することで、雑所得を事業所得で申告ができるのか否かがわかったり、白色申告と青色申告のいずれで行うのが良いのか適切なアドバイスを貰えます。

【監修者】代官山税理士法人 / 代表 大勝 健司

会計士試験合格後、監査法人に入社。不動産ディベロッパーを中心にホテル、飲食業、製造業など幅広い事業の監査業務に従事。百貨店、その後、売上高数千億の一部上場企業(小売業)にて、企業内会計士として経理業務に従事。税理士として、決算書の作成、法人税申告書、相続税の相談から申告実務全般にも携わる。また社会保険労務士として事業会社において各保険の入退社手続き、役員及び従業員向けの退職金制度導入、就業規則の作成等に至るまでの労務を経験。社会保険の知識にも明るい。ヒトとカネの融合的視点からのアドバイスを可能とする。

みんなの税理士相談所は最適な税理士をご紹介

- 忙しくて決算・確定申告に手を回せていない

- 自分では出来ない節税対策を依頼したい

- 要望に合った顧問税理士を探したい

みんなの税理士相談所では、このようなお悩みや要望をお持ちの方に税理士を検索できるサービスの提供と、税理士の紹介をしております。

税金まわりのお悩みや要望は、数多くあり、ネットで調べて解決するには難しいと感じた方もいるでしょう。当サービスでは、相談内容やお住まいの地域ごとに最適な税理士に出会うことが可能です。

以下のお問い合わせフォームから具体的な内容を入力できるので、お気軽にご利用下さい。

お問い合わせ

お問い合わせ

税理士紹介の無料相談はこちら

税理士紹介の無料相談はこちら