退職所得の受給に関する申告書とは? 記入例や確定申告との関係性

会社に一定期間在籍していて、その会社が退職金制度を設けているときには一定額の退職金を受け取ることができます。退職金は退職所得と呼ばれるもので、支給されるときには事前に税金が差し引かれた形で指定の銀行口座などに振り込みが行われますが、これとは別に退職所得の受給に関する申告書を提出するのが一般的です。

この退職所得の受給に関する申告書を提出しているか否かで、退職所得控除が適用されるか否かが決まります。ここでは、この退職所得の受給に関する申告書がどのようなもので、提出しているとどのようなメリットがあるのか、提出していないときにはどのようなことをすべきか説明します。

退職所得の受給に関する申告書とは?

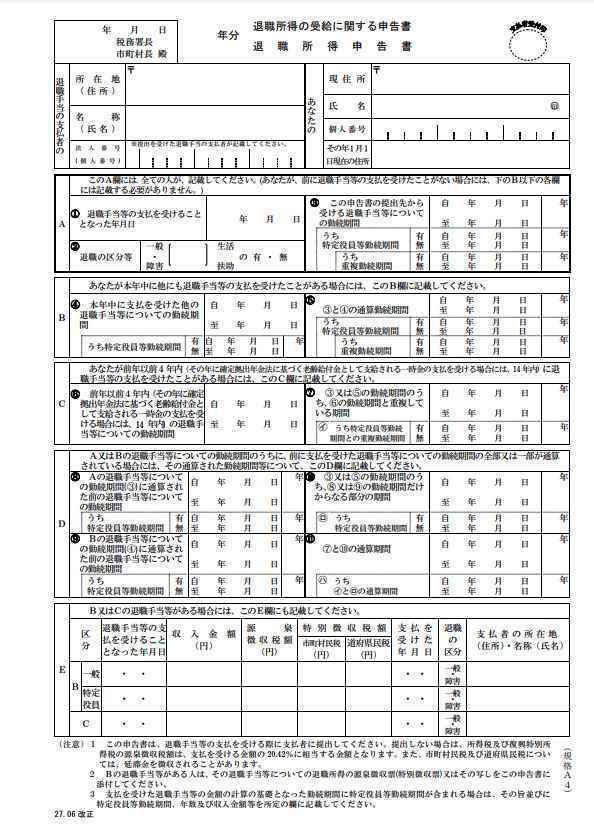

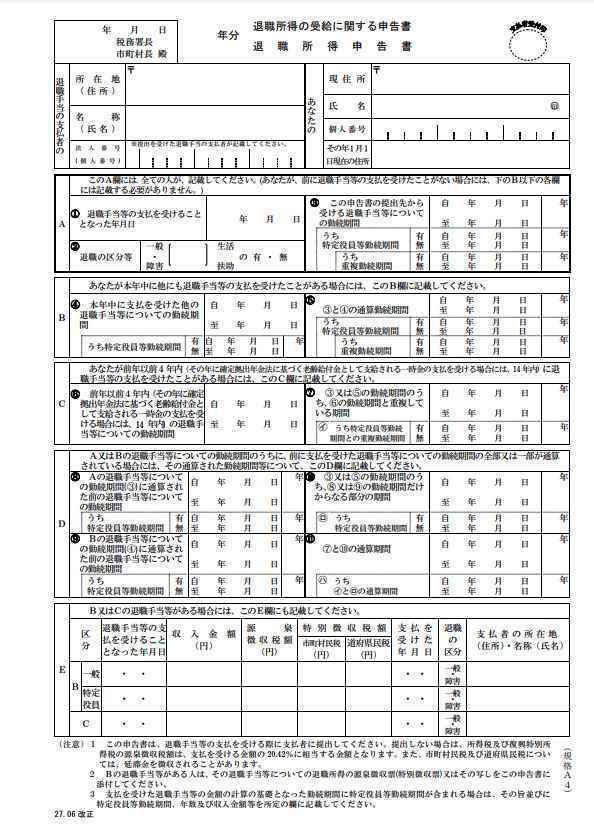

退職所得の受給に関する申告書は、退職する前に勤務先に対して提出する書類の一つです。

一般的には会社が用紙を渡してくれるので申告書に必要事項を記載して提出すれば良いのですが、受け取っていないときには国税庁のホームページを利用してダウンロードすることも可能です。

退職所得の受給に関する申告書は所得税法で記載する事項が定めてあり、提出をしない場合には退職所得控除が適用されないため、退職手当等の金額に20.42%の税率で源泉徴収されます。

退職所得とは?

退職所得の受給に関する申告書は法律上必ず提出しなければならないものではありませんが、申告書を提出している場合としていない場合では所得税の計算方法が変わるので注意が必要です。

退職金のことを退職所得と呼びますが、このお金は長年の働きに感謝する・その後の生活を保障する、このような意味を持つものです。

そのため、一般的な所得とは異なり税負担が軽減される配慮があります。この配慮を受けることができるのが退職所得の受給に関する申告書で、これを提出している人は退職所得控除が適用されます。

退職所得の受け取り方法は2種類

一括で受け取る

退職所得の受給に関する申告書は、一括で退職金を受け取る場合に提出する申告書です。

一般的には、会社を退職すると同時に退職所得の金額が会社から提示され、そして大半の場合がそのお金を一括で受け取るケースが多いといえましょう。

このとき、退職所得の受給に関する申告書を提出した場合には、退職所得の税金の仕組みおよび控除が適用されます。

ちなみに、退職所得控除は納める税金の額を減らすことができる措置の総称ですから、退職所得控控除が適用されると退職金から差し引かれる所得税を減らせるわけです。退職所得の受給に関する申告書を提出しておけば、受け取るお金は退職所得控除が適用されたものの金額となります。

分割で受け取る

一般的に、退職金は一括で入金されるケースが多いですが実は退職所得には2通りの受給方法があり、もう一つのやり方が分割による受け取り方です。

これは企業年金として毎年退職金を貰う手法で、この場合の退職金の支払額については退職所得ではなく雑所得とみなされます。

雑所得は総合課税制度に該当するもので、他の収入と合わせた合計所得から税金が引かれます。

また、分割で貰うと総収入金額が増えるので税率が上がることもあり、毎年受け取るごとに税金の負担が大きくなることもあるので注意が必要です。一見、分割には良いことがないなどのイメージを持つ人も多いかと思われますが、計画的にお金を使えることや全額受け取るまでの間は会社が運用してくれるなどの利点があります。

退職所得の受給に関する申告書を提出した場合

退職所得の受給に関する申告書を提出すると、受け取る退職金はどのような税金の計算が行われるのか気になる人も多いのではないでしょうか。一般的に、退職金の金額は高額なものになるケースが多く、そのまま給与所得と同じように税金の計算が行われると納める所得税が高くなります。退職金は退職所得の形で給与所得など一般的な所得とはわけて計算する分離課税方式で計算され、課税される税額は退職所得控除が適用されるため税金の軽減が見込まれます。

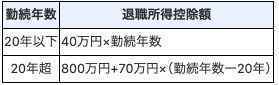

退職金から控除する所得税の計算方法は、(退職金額-退職所得控除額)×1/2で求めることができる課税退職所得金額に税率を掛け合わせた式になります。退職所得控除額は勤続年数が20年以下の場合と20年超えの場合では計算方法が異なるので注意が必要です。ちなみに、計算に利用する勤続年数は切り上げが行われるのが特徴で、20年と2日の場合では21年、19年と360日では20年の勤続年数として計算します。20年以下のときは、40万円×勤続年数で計算しますが計算結果が80万円以下のときには80万円になります。20年を超えた場合は、70万円×(勤続年数-20年)+800万円の計算式で求めます。

退職所得の受給に関する申告書を提出しない場合

退職所得の受給に関する申告書を提出していない場合は、退職所得控除が適用されませんので、所得税および復興特別所得税は一律20.42%の税率で計算したものが源泉徴収されます。

ちなみに、住民税については退職所得の受給に関する申告書の提出の有無に関係なく同じ税額で源泉徴収されますが、提出しているのか否かで課税額がどのくらい異なるのかを比較してみましょう。

退職所得の受給に関する申告書を提出した場合

勤続年数が35年で2,500万円の退職金を受け取った場合、退職所得の受給に関する申告書を提出を行ったときには、退職所得控除額は70万円×(35年-20年)+800万円=1,850万円です。

課税退職所得金額は、(2.500万円-1,850万円)×1/2=325万円になることがわかります。

所得税および復興特別所得税は、(325万円×10%-9万7千500円)×1.021=約23万円(1円以下は切り捨てになります)です。

退職所得の受給に関する申告書を提出していない場合

一方、退職所得の受給に関する申告書を提出していないときには、2,500万円に20.42%を掛け合わせた511万円になり、約23万円と511万円といった具合に申告書を提出して退職所得控除の適用を受けていないときの税額の乖離が大きくなることがわかります。

退職所得の受給に関する申告書の記入例

退職所得の受給に関する申告書は、離職年を記入して自分の住所・氏名・マイナンバー・捺印を行います。捺印は意外と忘れやすいので最初に捺印を行うと良いでしょう。A欄には、退職日を記載して、その下の区分に丸囲み、3の共済会の加入日および退職日を記載します。

B欄は、その年に共済会から先に支払いを受けた退職所得の源泉徴収票・特別徴収用より記入を行い、右側の5には項目3と4に記載してある勤続期間で長い方を記載します。C欄やD欄は該当する場合のみ記入をしますが、大半の場合がこの2つは空欄のままで構いません。一番下のE欄は、先に支払いを受けたすべての退職手当の内容を、退職所得の源泉徴収票・特別徴収票を見て記入する、区分は一般と障害のいずれかを丸で囲めば完了です。書き方などでわからないときなどは国税庁のホームページに記入例が設けてあるのでそれを利用すると良いでしょう。

退職所得の受給に関する申告書と確定申告

退職所得の受給に関する申告書を会社が用意してくれなかった、存在そのものを知らなかったときには確定申告で精算して源泉徴収された所得税の還付を受けることができます。

まとめ

退職所得の受給に関する申告書を提出しておけば、受け取った退職金は一般的な給与所得とはわけて税金の計算が行われるため、税金の払い過ぎが生じないなどのメリットがあります。

一般的には、会社側が退職所得の受給に関する申告書の書類を用意してくれますので、必要事項を記入の上提出するようにしましょう。

また、書類は国税庁の公式サイトにアクセスすることでダウンロードすることも可能です。このような措置を知らない場合や提出するのを忘れたなどのケースもゼロとはいえませんが、確定申告の手続きを行うことで払い過ぎている税金を取り戻すことができます。

説明の中で、退職所得の受給に関する申告書を提出した場合と提出していない場合の税金の金額を比較しているように、高額な税金を払うことになるので退職金の課税の仕組みについてしっかりと理解しておくことが重要です。

【監修者】代官山税理士法人 / 代表 大勝 健司

会計士試験合格後、監査法人に入社。不動産ディベロッパーを中心にホテル、飲食業、製造業など幅広い事業の監査業務に従事。百貨店、その後、売上高数千億の一部上場企業(小売業)にて、企業内会計士として経理業務に従事。税理士として、決算書の作成、法人税申告書、相続税の相談から申告実務全般にも携わる。また社会保険労務士として事業会社において各保険の入退社手続き、役員及び従業員向けの退職金制度導入、就業規則の作成等に至るまでの労務を経験。社会保険の知識にも明るい。ヒトとカネの融合的視点からのアドバイスを可能とする。

みんなの税理士相談所は最適な税理士をご紹介

- 忙しくて決算・確定申告に手を回せていない

- 自分では出来ない節税対策を依頼したい

- 要望に合った顧問税理士を探したい

みんなの税理士相談所では、このようなお悩みや要望をお持ちの方に税理士を検索できるサービスの提供と、税理士の紹介をしております。

税金まわりのお悩みや要望は、数多くあり、ネットで調べて解決するには難しいと感じた方もいるでしょう。当サービスでは、相談内容やお住まいの地域ごとに最適な税理士に出会うことが可能です。

以下のお問い合わせフォームから具体的な内容を入力できるので、お気軽にご利用下さい。

お問い合わせ

お問い合わせ

税理士紹介の無料相談はこちら

税理士紹介の無料相談はこちら