減価償却とは?計算方法などの基本を徹底解説【まとめ】

企業を経営する上では、重要な経営資源であるお金を有効に利用して様々な設備を導入し、これらを効率的に消費しながら生産活動を行うことが重要です。しかし設備は購入してから1年で捨ててしまうものではなく、数年利用するものであるため、その購入費用をいちどに計上したのでは赤字になってしまい様々な問題を生み出すことにもなりかねません。減価償却とは購入した設備をその耐用年数に応じて分割して購入したものとみなし、企業の経営に大きな影響を及ぼす経費に対しての影響を軽減する方法となっているのが特徴です。ここではその減価償却の仕組みを説明するとともに、実際にどのような例があるのかに関しても様々な実例を交えながら解説していきます。

減価償却とは?

そもそも減価償却とは?

企業が比較的金額の大きな設備などを購入する場合には、これを数年にわたって有効に活用し、生産活動を行うための重要な経営資源とすることが求められます。しかし一般的に高額な商品を購入した場合にはその資産に対する影響が著しく、場合によっては赤字になってしまうことも少なくありません。

この場合赤字と言うことが対外的に表明されると、銀行から融資を受けることができなくなったり、取引先との信用が損われると言うリスクが生じます。そのため、帳簿上の経営の安定化を図るためにその設備の耐用年数に応じてその金額を分割し、毎年の収支に計上する仕組みとなっているのが減価償却の基本的な考え方です。帳簿上分割で購入したことにする形となり、毎年の収支に大きな影響を与えないと言うメリットがあります。

減価償却の目的とは?

減価償却の目的は対外的な収支決算の数字を安定化させるために重要なものとなっています。例えば生産活動を行うために500万円の設備を導入した場合、その年の会社の利益が350万円しかないとしたら150万円の赤字になります。これでは対外的な信用を失い融資などを受けることができなくなってしまうことになりかねません。そのため仮にこの設備の耐用年数が10年均等償却できる場合、これを10年間の分割で購入した形にして毎年50万円ずつ帳簿に計上していく方法です。この場合には毎年50万円の経費となるので、対外的に経営の安定化を図ることができます。

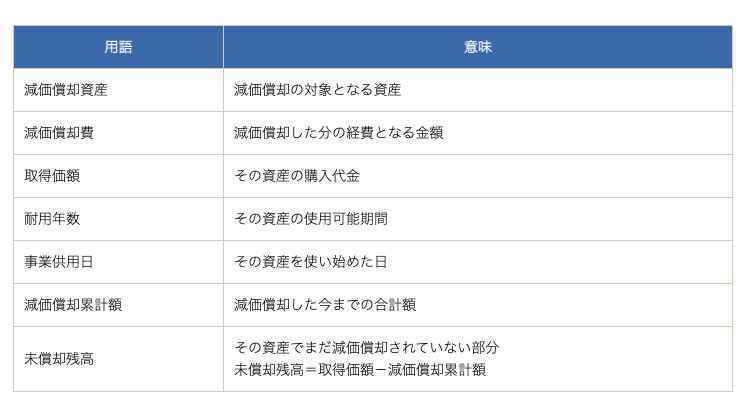

減価償却の用語を解説

減価償却を効果的に行うには、減価償却費を毎期いくら計上できるのかを知っておくことが必要です。様々な手続きを行う際や申請を行う場合などにはこの用語を知っておくと非常にスムーズに話を進めることができるほか、事務手続き上の理解を深めることも可能となります。特に減価償却費や耐用年数と言う用語は減価償却の議論を行う上で頻繁に登場する言葉であるため、十分に理解をしておくことが重要です。

減価償却の方法

減価償却の計算方法

定額法

減価償却を行う際には、毎年償却する金額を決めることが重要なポイントとなります。定額法は耐用年数で購入金額を分割する方法が一般的となっています。耐用年数は一般的には法律でそれぞれの物品や設備によって決められており、例えば椅子や机などの事務用品の場合には4年と言う期限が決められているため、例えばこれらの事務用品が20万円で購入したものである場合、これを4年間で分割して毎年5万円の金額を設備償却に計上することになります。

このように毎年同じ金額を償却費に計上することで帳簿上の管理がしやすくなります。

定率法

減価償却の方法には定率法と言うものがあり、これは設備が購入してから年数を経るにつれその経年変化や評価の低下などにより価値が低下することに合わせて、減価償却の金額も減少すると言う仕組みとなっているのが特徴です。定率法では実際の資産価値に合わせて償却の金額を設定する形となるため、毎年償却金額が減少していくのがポイントとなっています。

例えば20万円で購入した事務用品を4年で償却する場合、定率法の場合には最初の初年度は10万円の減価償却を行い、次の年には5万円、その次には3万円で4年目には2万円といった形になります。

法定耐用年数

法定耐用年数とは、法律で決められたそれぞれの設備や様々な用品等における耐用年数のことです。事務用品等は4年、パソコンは5年と決められているほか、大型の設備や機械などの場合には10年を超える期間が設定されていることもあります。一般的に減価償却を行う際にはこの法定耐用年数に沿って行います。

固定資産が中古品だった場合の耐用年数は?

固定資産を中古で購入した場合には、基本的には法定耐用年数が新品の場合を前提に規定されているため、既に耐用年数が一定期間経過した物品であると考えることができます。すなわち中古品の場合には耐用年数が短くなるため、その期間内で償却をすることが必要となります。実際に中古品の場合には購入金額が安く、早く償却をすることができる場合が多いので非常に現実的なものとなっているほか、速やかに設備償却を行うことができるので企業経営上も非常に効果的なものとなっているのが特徴です。

少額減価償却資産の特例

減価償却は基本的には耐用年数に従ってその年数をかけて償却しなければならない決まりとなっていますが、この場合に中小企業ではこれらの毎年の設備の負担が非常に大きくなってしまう場合も少なくありません。法律では、少額減価償却資産の特例と言う形で資本金1億円以下の企業に対して30万円以下の設備であれば一括で償却することができるように定めています。これを利用することにより、本来であれば数年かかる減価償却を単年度で済ますことができるのがポイントです。

減価償却のメリット

節税効果

企業が減価償却を行う理由の1つに、節税効果があります。減価償却を行うことで取得した設備の金額を数年に分散させることができ、法人税や消費税等を減らすことができるのが大きなメリットとなっています。

減価償却を行うことで毎年のこの税額の負担を軽減することができるメリットがあります。

資金が手元に残る

減価償却を行うことで企業経営に与える影響は非常に大きく、その中でも資金が手元に残るというのが非常に効果的なものとなっているのがポイントです。実際に分割で購入するわけではなくても、税金を減らすことができ収支を安定させることができるため、その税額が減ることで資金を手元に残すことができます。これは企業経営上非常に重要なポイントであり、様々な支払いを行う際に現金が手元にあるとスムーズに手続きを行うことができるため、これを残す方法として非常に有効なものとなっています。

正確に損益を把握することができる

減価償却を行うことで、設備の導入の履歴や毎年のこれに係る金額などを帳簿を利用して管理することができるようになり、正確に損益を把握することができるようになると言うメリットがあります。一括で設備を購入し処理をした場合にはその記録が残らないことが多いため、損益が見えなくなってしまうことも少なくありません。企業の場合には帳簿に数字を残すことで様々な管理を行っていることから、毎年しっかりと記録を残さなければならない減価償却は管理上非常に有利な方法となっています。

減価償却の会計処理の方法とは?

直接法

減価償却の会計処理を行う際には、これをどのような方法で行うかによってその管理の方法や帳簿に対する影響も大きく異なるものです。一般的によく行われる直接法は毎年減価償却を行う金額を直接帳簿上に書き込む方法であり、非常にシンプルに金額を把握することができるものとなっています。

間接法

減価償却の会計処理の方法の中で対外的に非常に効果があると考えられているのが、間接法と呼ばれる方法です。この方法では減価償却費を借方科目として費用計上し、貸方科目には償却の累計額を記入することでこれらを計算して設備の償却費用を割り出すことができるものとなっています。最近では一般的にこの間接法を用いて設備などの物品を管理することが通常であり、この方法を用いて税務署等にもその情報を提出するのが一般的となっているのがポイントです。

減価償却まとめ

減価償却は、企業が様々な設備などを購入した際にその年度だけ大きく利益を減少させると言うリスクを回避するのに有効な方法となっています。さらに、法律で定められた耐用年数を意識して確実にこれらの設備を生かすことができると言う意味でも非常に有意義なものとなっているほか、節税対策にも有効な効果をもたらすものとなっているためほとんどの企業で実践されているのが特徴です。企業は様々な設備を購入して業務効率を高め、その利益を社会に還元すると言う重要な義務を持っていますが、これらを効率的に果たすためにも非常に有効な方法となっており、企業の経営の安定化と設備の有効活用のために非常に意味のある仕組みとなっているのが実態です。

【監修者】代官山税理士法人 / 代表 大勝 健司

会計士試験合格後、監査法人に入社。不動産ディベロッパーを中心にホテル、飲食業、製造業など幅広い事業の監査業務に従事。百貨店、その後、売上高数千億の一部上場企業(小売業)にて、企業内会計士として経理業務に従事。税理士として、決算書の作成、法人税申告書、相続税の相談から申告実務全般にも携わる。また社会保険労務士として事業会社において各保険の入退社手続き、役員及び従業員向けの退職金制度導入、就業規則の作成等に至るまでの労務を経験。社会保険の知識にも明るい。ヒトとカネの融合的視点からのアドバイスを可能とする。

みんなの税理士相談所は最適な税理士をご紹介

- 忙しくて決算・確定申告に手を回せていない

- 自分では出来ない節税対策を依頼したい

- 要望に合った顧問税理士を探したい

みんなの税理士相談所では、このようなお悩みや要望をお持ちの方に税理士を検索できるサービスの提供と、税理士の紹介をしております。

税金まわりのお悩みや要望は、数多くあり、ネットで調べて解決するには難しいと感じた方もいるでしょう。当サービスでは、相談内容やお住まいの地域ごとに最適な税理士に出会うことが可能です。

以下のお問い合わせフォームから具体的な内容を入力できるので、お気軽にご利用下さい。

お問い合わせ

お問い合わせ

税理士紹介の無料相談はこちら

税理士紹介の無料相談はこちら