配偶者控除とは?配偶者特別控除との違いや控除額を解説

個人事業主等が税金の申告を行う場合には、様々な経費や事業の形態などを書面にして提出することで税金の控除が受けられる場合が少なくありません。

その中で法律で認められているものの中に配偶者控除があり、所得の少ない配偶者に対して一定の基準に基づいて税金面での控除が受けられることになっています。ここでは配偶者控除の申告の方法やそのメリット、及び配偶者特別控除との違いなどを詳細に解説します。所得の状態や申告内容によって控除額が変わる場合もあるため、基礎的な知識を理解しておく事は重要なポイントとなります。

配偶者控除を適用できる場合とは?

- 民法の規定による配偶者であること

- 納税者と生計を一にしていること

- 年間の合計所得金額が48万円以下であること

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

配偶者控除とは民法の規定において配偶者となっている人が納税者と生計を共にしている場合、一定の基準に基づいて申告者の税額の一部を控除する仕組みです。年間の合計所得金額が48万円以下である場合、基本的にこの控除を受けることができるようになっており、これを申告することで税額の減免を受けられる制度となっています。

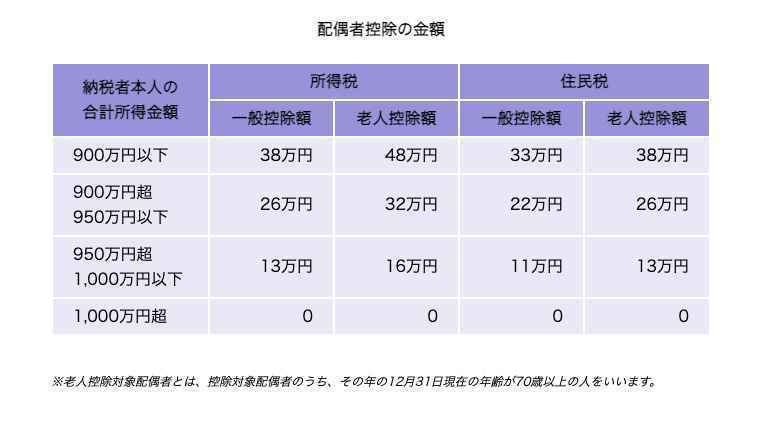

配偶者控除の控除額とは?

配偶者控除における税金の控除額は、申告を行う納税者の所得によってその金額が異なっているため注意をしなければなりません。一般的には900万円以下の場合には現在では38万円、老人の場合には48万円となっており、所得金額が増えるにつれこれが減る仕組みとなっています。

所得税・住民税以外の配偶者控除

相続税の配偶者控除

配偶者控除は相続税においても適用される場合があり、この場合には1億6千万円までは相続税が免除される仕組みとなっています。これは財産形成において配偶者の役割は非常に重要なものとなっており、本人以外に配偶者の様々な努力によって財産が形成されていると言う判断によるものです。そのため配偶者以外の親族に財産が相続される場合に比べ、相続税が大幅に減免される仕組みとなっているのが特徴です。

また、財産を相続した配偶者もさらに親族に相続を行わなければならないことになるため、総合的に相続税を調整すると言う意味合いも含んでおり、直接子供などの親族に相続をする場合と比べて不公平感がないようにすると言う意図も含まれることになります。

贈与税の配偶者控除

配偶者に財産を贈与する場合には現在贈与税で認められている110万円までの相続税免除のほか、最大2000万円までの免除が認められています。これは財産を形成するために配偶者の協力が非常に大きなものであると言う考え方によるもので、その他の人に贈与する場合と明確に区別されているものです。

ただし20年以上の婚姻関係があることが前提となっており、贈与された財産が自らが居住するための住居もしくはこれを購入するための資金であることが前提であるほか、贈与を受けた翌年の3月15日までに、その物件に本人が実際に住んでいて、引き続き住む見込みであることが前提となります。そのため、単純に配偶者であるだけではこの免除を受けることができない点に注意が必要です。

配偶者特別控除とは?

- 控除を受ける納税者本人のその年における合計所得金額が1000万円以下であること

- 配偶者が民法の規定による配偶者であること

- 配偶者が控除を受ける人と生計を一にしていること

- 配偶者がその年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

- 配偶者が年間の合計所得金額が48万円超133万円以下であること

- 配偶者が配偶者特別控除を適用していないこと

配偶者特別控除は、配偶者控除の条件を超えても一定の範囲内であれば配偶者控除と同等の控除を受けることができる制度となっています。

基本的には配偶者の所得が48万円を超え(給与収入なら103万円)を超えても133万円までは、元の配偶者控除と変わらない控除額が維持される制度であり、生計を共にしている配偶者の生活を安定させるために重要な制度となっているのがポイントです。

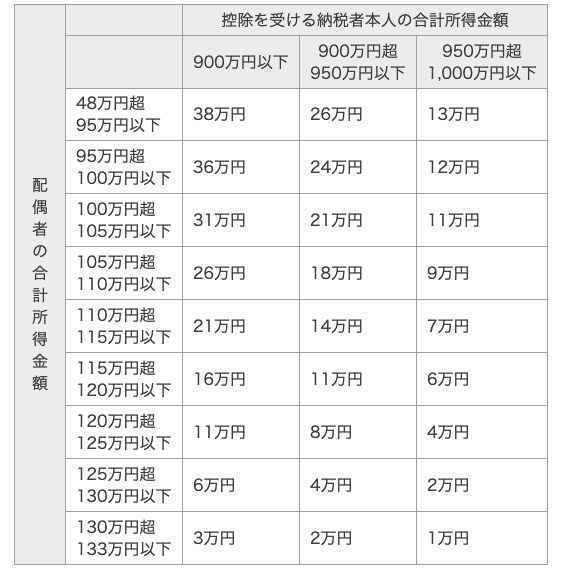

配偶者特別控除の控除額とは?

配偶者特別控除の場合には、配偶者の所得が133万円以下であれば通常の配偶者控除と同じように税金が減免される仕組みとなっています。

配偶者特別控除の注意点

配偶者側では税金がかかるようになる

配偶者特別控除の場合には納税者の納税金額から配偶者の部分に相当する金額が減免されることになりますが、配偶者側では所得税が発生することに注意が必要です。一般的には給与収入が103万円を超えた場合には所得税が発生する仕組みとなっており、この基準に基づいて配偶者側に納税の義務が生じることに注意をしなければなりません。そのため、配偶者特別控除では主となる納税者の税額からは減免されることになりますが、配偶者本人の所得に対しては課税されることに注意が必要です。

収入が130万円以上になると社会保険の扶養から外れる

配偶者特別控除は給与収入の場合200万円までは対象になることになりますが、これとは別に収入が130万円以上になると社会保険の扶養対象から外れることになるため、配偶者本人に社会保険の加入義務が発生することになります。

配偶者控除・配偶者特別控除を受けるための手続きを解説

配偶者控除や配偶者特別控除を受けるためには、年末調整や確定申告の際にその手続きを行うことが重要です。この際には配偶者の氏名や生年月日、及びマイナンバー等を年末調整や確定申告の書類に記載する必要があります。

まとめ

配偶者控除や配偶者特別控除は、生計を共にする配偶者自身の負担を減らし生活を安定させるために非常に重要な制度となっています。その申告の方法を十分に理解し適切に申告をすることで税金の減免を行うことができるので、積極的に利用することが重要なポイントです。ただし配偶者の所得や納税者の所得によってはその控除を受けることができなかったり、また控除額が減る場合もあるため十分に注意をしなければなりません。

加えて配偶者に所得がある場合にはその所得金額に応じて社会保険の加入義務の負担が発生する可能性もあり、この点も十分に意識した上で適切な申告を行うことが重要なポイントとなっています。これらの仕組みを理解して効果的に活用するのが、非常に良い方法です。

【監修者】代官山税理士法人 / 代表 大勝 健司

会計士試験合格後、監査法人に入社。不動産ディベロッパーを中心にホテル、飲食業、製造業など幅広い事業の監査業務に従事。百貨店、その後、売上高数千億の一部上場企業(小売業)にて、企業内会計士として経理業務に従事。税理士として、決算書の作成、法人税申告書、相続税の相談から申告実務全般にも携わる。また社会保険労務士として事業会社において各保険の入退社手続き、役員及び従業員向けの退職金制度導入、就業規則の作成等に至るまでの労務を経験。社会保険の知識にも明るい。ヒトとカネの融合的視点からのアドバイスを可能とする。

みんなの税理士相談所は最適な税理士をご紹介

- 忙しくて決算・確定申告に手を回せていない

- 自分では出来ない節税対策を依頼したい

- 要望に合った顧問税理士を探したい

みんなの税理士相談所では、このようなお悩みや要望をお持ちの方に税理士を検索できるサービスの提供と、税理士の紹介をしております。

税金まわりのお悩みや要望は、数多くあり、ネットで調べて解決するには難しいと感じた方もいるでしょう。当サービスでは、相談内容やお住まいの地域ごとに最適な税理士に出会うことが可能です。

以下のお問い合わせフォームから具体的な内容を入力できるので、お気軽にご利用下さい。

お問い合わせ

お問い合わせ

税理士紹介の無料相談はこちら

税理士紹介の無料相談はこちら